来源:一德菁英汇

作者:郑楠/F0260788、Z0002070/、辅助研究员:秦玥/F03108774/、姚东江/F03113296/

内容摘要

2024年期货经历了三个阶段的行情,春节后宏观和产业逻辑共振走出800点单边上涨行情,四月中旬到五月底宏观预期兑现,五月底内外倒挂严重,国内需求弱叠加对大规模阔叶浆产能投放的担忧,盘面一路下跌至5700附近,七月中进入震荡运行的阶段。

那么2025年纸浆价格该如何演绎,是否会持续上涨态势,详见报告分解。

核心观点

2025年国内外新产能投放带来供应压力犹存,全球纸浆库存位于历史顶点,接下来或进入去库周期。从价格来看,欧美生产成本对针叶浆价有一定支撑,下方空间不大。

继2024年100万吨双胶纸、130万吨白卡纸和约200万吨生活纸投产后,2025年已知计划投产双胶纸160万吨,白卡纸310万吨,特种纸80万吨,扩张速度与上年持平。宏观大环境温和增长或提振成品纸终端需求,缓解纸库存压力。纸厂生产利润情况改善,预期转好,或提振纸浆需求。

预计2025年浆价整体重心上移。

01

行情回顾

2024年纸浆期货经历了三个阶段的行情,春节后宏观和产业逻辑共振走出800点单边上涨行情,四月中旬到五月底宏观预期兑现,五月底内外倒挂严重,国内需求弱叠加对大规模阔叶浆产能投放的担忧,盘面一路下跌至5700附近,七月中进入震荡运行的阶段。

第一阶段行情从春节后至四月中旬,是由于宏观方面需求好转的预期叠加海外供应端的扰动。2月份除了国内宏观预期转好氛围强烈之外,欧洲浆消费好转超预期。3月中旬芬兰港口发生罢工,经两次延长,罢工时间延长至4月中旬,导致芬兰几乎全线停产。3月下旬,产能150万吨的UPM Kemi浆厂发生爆炸,预计需要三个月左右的时间检修。同时,三月末还有加拿大浆厂永久关停和俄针停机减产的传闻。四月中旬至五月末,宏观利多情绪走弱,欧美需求没有进一步好转的迹象,五月加拿大北木关停、印尼浆厂爆炸、巴西阔叶浆转产溶解浆,多空交织,震荡运行。

第二阶段行情从五月末开始,内外倒挂,进口利润接近历史极值且持续走弱,受国内议价能力的压制,外盘报价停止提涨并报平。五月末起,印尼和芬兰爆炸的浆厂陆续复产,同时,对巴西Cerrado 250万吨阔叶浆和联盛170万吨阔叶浆开机带来的供应压力的担忧持续增加。欧美需求进入淡季,国内纸厂持续累库。

七月中旬起,盘面进入宽幅震荡阶段。全球浆生产商库存达历史高位,欧洲和加拿大针叶浆报价接近生产成本,采取减产的措施。八月中旬,生活纸厂补库叠加对“金九银十”的旺季预期,盘面从5800推涨至6000,之后随着旺季的来临,不及预期的需求使得价格迅速回落。国内成品纸库存持续升高,没有改善的迹象。9月底以来国内的政策刺激,也对浆价有一定的支撑作用。

图 1.1针叶浆期货价格(元/吨)

图 1.2:针叶浆期货主力和现货价格(元/吨)

图 1.3:针叶浆和阔叶浆现货价格(元/吨)

图 1.4:国内纸浆美格(美元/吨)

图 1.5:针叶浆进口利润(元/吨)

02

供应端

2.1 新产能投放压力犹存

今年7月起巴西Suzano Cerrado 255万吨阔叶浆产能和国内联盛漳州170万吨阔叶浆产能陆续投产,预计在明年上半年之间达到满产。尽管浆厂采取降开工率、延长时间的停机检修和转产等措施,新增产能带来的增量仍难以消化。针叶浆方面,2022年一季度起累计永久关停的370万吨产能(包括今年关停的30万吨),远超过北欧增加的产能。预计2025年阔叶浆产能增加160万吨,增量与往年持平,维持近三年产能持续扩张的趋势;针叶浆产能增加10万吨,维持近五年产能几乎不变的趋势。

表 1:2023-2025主要海外浆产能变化情况

2024年国内其他阔叶浆新增产能以浆纸一体化配套为主,流通量不大。2025年国内计划有255万吨阔叶浆投产。

表 2:2024-2025主要国内浆产能变化情况

图 2.1:全球针叶浆产能变化(万吨)

图 2.2:全球阔叶浆产能变化(万吨)

1-8月累计针叶浆产量较往年同期减少2.1%,发运量较往年同期减少1.4%。三季度以来发运量接近历史低位。1-8月累计阔叶浆产量较往年同期增加6.6%,发运量累计同比增加6.6%。全球针叶浆库存49天,阔叶浆库存54天,位于历史同期高位,浆厂降开工也无法抵消主要消费地欧洲和中国消费差减少采买的量。

图 2.3:全球针叶浆产量(万吨)

图 2.4:全球针叶浆发运量(万吨)

图 2.5:全球阔叶浆产量(万吨)

图 2.6:全球阔叶浆发运量(万吨)

图 2.7:全球针叶浆库存变化(天)

图 2.8:全球阔叶浆库存变化(天)

单看新增产能和出口发运量的关系,结合智利和乌拉圭2023年一季度阔叶浆产能大规模投放来看,总出口量在2023年下半年大幅增加,预计今年7月巴西投放的阔叶浆产能,巴西出口量在明年上半年或有较大幅度的增加。

图 2.9:智利阔叶浆出口和对华比例(万吨,%)

图 2.10:乌拉圭阔叶浆出口和对华比例(万吨,%)

2.2 欧美需求恢复有限

过去两年时间全球通胀大幅下降,直接支持了居民实际收入,也通过各国央行正常化货币政策从而间接支持了需求。在全球经济稳健增长和各国央行逐步下调利率水平的背景下,则有更多的正向推动力。预计明年全球经济持续稳定温和增长、通胀降温、企业盈利水平好转,预计对欧美纸生产的提振有限。

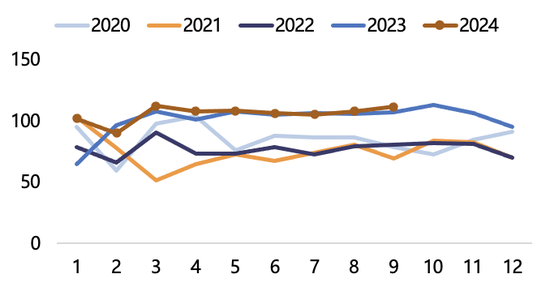

表 3:实际GDP同比增长预测值

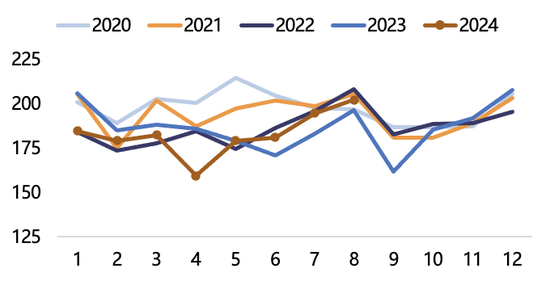

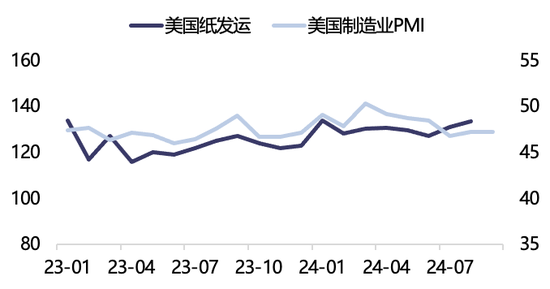

欧美成品纸发运和制造业PMI有一定的相关性。2024年1-8月美国成品纸累计发运1045万吨,较去年同期增加6.6%,其中文化纸累计同比增加2.6%,生活纸累计同比增加12%;1-8月欧洲成品纸累计发运1381万吨,较去年同期增加5.3%,其中文化纸累计同比增加7.8%,生活纸累计同比增加1.6%。

图 2.11:核心通胀同比(%)

图 2.12:制造业PMI同比(%)

图 2.13:美国纸发运(万吨)和制造业PMI同比

图 2.14:欧洲纸发运(万吨)和制造业PMI同比

继一季度欧洲纸浆消费回升之后,下半年需求回落,港口库存持续回升至往年同期高位,且无法通过将货源转移到其他主要消费国来缓解库存压力。欧洲浆价难支撑,处于下行通道,也为国内下游提供了一定的议价空间。

图 2.15:欧洲纸浆消费(万吨)

图 2.16:欧洲针叶浆库存天数(天)

图 2.17:欧洲港口纸浆库存(万吨)

图 2.18:欧洲针叶浆价格(美元/吨)

2.3 浆企成本有一定支撑

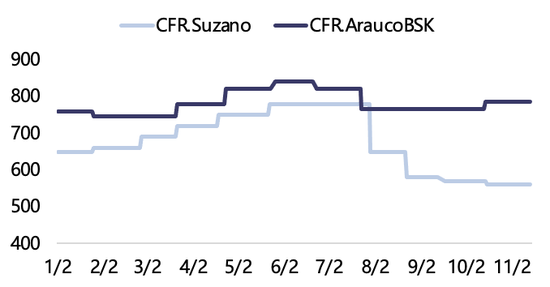

近几年,由于木材、人工、物流成本的上升,针叶浆到岸成本逐年增加。2024年加拿大针叶浆到岸成本约730美金,成本增加主要由于2023年起木片成本的上涨和2024年以来物流成本的上涨;芬兰针叶浆到岸成本约680美金,同样受木片成本影响,还有罢工带来的人工成本的上涨;智利针叶浆生产成本约620美金,几乎是主产国中成本最低的。南美阔叶浆到岸成本在300-450美金。

加拿大针叶浆新一轮对中国报价770美金接近其到岸成本,对针叶浆价起到一定支撑;南美阔叶浆对中国报价560美金,仍有很大的利润空间。

图 2.19:针叶浆到岸成本变化评估(美元/吨)

图 2.20:阔叶浆到岸成本变化评估(美元/吨)

图 2.21:针叶浆到岸报价(美元/吨)

图 2.22:国内纸浆到岸报价(美元/吨)

2.4 国内供应相对宽松

今年1-9月加拿大、智利、芬兰针叶浆对我国出口累计同比去年减少5.9%;巴西、智利、乌拉圭阔叶浆1-9月对我国出口累计同比去年减少4%,但十月巴西、智利、乌拉圭对我国阔叶浆单月出口都达到了历史单月出口最高值,合计环比9月增加60%,增加了56万吨。在明年二季度旺季来临之前,从主产国出口量推演,供应较为宽松。

图 2.23:加、智、芬针叶浆对华出口(万吨)

图 2.24:巴、智、乌阔叶浆对华出口(万吨)

图 2.25:国内针叶浆、阔叶浆进口(万吨)

图 2.26:国内港口库存(万吨)

图 2.27:发运、进口、库存对比(万吨)

图 2.28:针阔价差月度均价(元/吨)

03

需求端

3.1 国内纸产能持续扩张

据不完全统计,2024年国内新增成品纸产能:双胶纸100万吨白卡纸130万吨、生活纸截止三季度136万吨(年内总计划220万吨),有部分计划推迟到2025年。合计产能较上年增加10%,增速是近五年最快增速。由于新增产能与新增需求有差异,各纸种产能利用率较往年下滑。

表 4:2024年国内主要成品纸新增产能

图 3.1:国内纸产能变化不完全统计(万吨)

图 3.2:国内纸产能和产量不完全统计(万吨)

图 3.3:国内纸产能增速不完全统计(%,万吨)

图 3.4:国内纸产能利用率(%)

2025年已知计划投产双胶纸160万吨,白卡纸310万吨,特种纸80万吨。合计产能增速8%,与2024年相差不大,整体处于较高位置。

表 5:2025年国内主要成品纸计划新增产能

2024年1-10月双胶纸累计产量800万吨,同比去年减少3.8%;铜版纸累计产量368万吨,同比去年减少9.8%;生活纸累计产量1000万吨,同比去年增加1.8%;白卡纸累计产量1060万吨,同比去年增加9.1%。目前纸整体生产利润低,纸厂开工意愿不强,社会库存处于高位,预计上半年产量难有增量。

图 3.5:国内双胶纸产量(万吨)

图 3.6:国内铜版纸产量(万吨)

图 3.7:国内生活纸产量(万吨)

图 3.8:国内白卡纸产量(万吨)

3.2 内需温和增长

2014年1-10月双胶纸累计消费同比去年增加2.6%,铜版纸累计同比减少3.9%,生活纸累计同比增加5.5%,白卡纸累计同比增加28%。整体来看,今年内需没有太大的亮点,市场预期不强。

图 3.9:国内双胶纸理论消费(万吨)

图 3.10:国内铜版纸理论消费(万吨)

图 3.11:国内生活纸理论消费(万吨)

图 3.12:国内白卡纸理论消费(万吨)

近期出现政策转向,但我国对追求自力更生型经济的追求并未改变。高质量经济发展会使经济缓慢增长,公开资料显示对2025年GDP增长的一致预期为同比增长4.8%,核心CPI增长0.6%。由此推断由经济增长带来的纸终端需求或持续缓慢温和上涨。

表 6:2025年国内经济指标一致预期(同比%)

3.3 成品纸出口强劲

2024年1-10月四大纸种累计出口352万吨,较去年同期增加11.3%,创历史新高。其中生活纸累计出口111万吨,较去年同期增加23.7%,白卡纸累计出口111万吨,较去年同期增加46%。预计未来对东南亚的销售渠道逐渐完善,出口量持续增长。

图 3.13:国内文化纸出口(万吨)

图 3.14:国内生活纸出口(万吨)

图 3.15:国内白卡纸出口(万吨)

图 3.16:国内特种纸出口(万吨)

04

供需平衡表

预计2025年全球商品浆发运5457万吨,相较于2023年小幅增加3%。中国经济稳健恢复,纸产能扩张,自产阔叶弥补一部分需求,其他需求通过进口补充。

表 7:全球商品浆发运量(万吨)

表 8:国内纸浆平衡表(万吨)

05

2025年展望

5.1 供应端

全球针叶商品浆产能预计变化不大,阔叶商品浆产能增加260万吨,是比较稳定的增长趋势。由于2024年基数较低,且预计明年经济温和增长,以及明年上半年新增阔叶产能达到满产,预期明年全球发运较今年增加3%。国内经济预计恢复程度强于欧洲,欧洲浆高库存为缓解压力,有流向中国的可能,但受制于国内新增浆产能的强劲竞争力,欧洲浆对中国发运增量不会太大,预计明年全球对中国发运量环比增加3.1%。目前全球浆库存历史高位,叠加国内自产商品阔叶浆的影响,国内整体供应环境宽松。

5.2 需求端

若国内经济环境超预期增长,带动成品纸的消费,则成品纸库存见顶,进入去库周期,造纸利润回升,纸企开工意愿增强,补原料库存带动纸浆消费。目前情况来看,短时间内整体改善有限。明年全年已知计划投产双胶纸160万吨,白卡纸310万吨,特种纸80万吨。文化纸、白卡纸在利润亏损,库存高的情况下仍有新产能投放;经济难带动文化纸内需增长,白卡纸受益于出口增量,但对高库存改善有限。生活纸需求预计稳定增长,带动浆消费。

5.3 观点

全球浆纸库存高位或接近尾声,逐渐进入去库周期。欧美针叶浆生产成本对针叶浆价有支撑,下方空间不大。政策推动国内内需温和增长,配合旺季偏强的预期,预计明年浆价整体重心上移。

5.4 纸浆加权多周期图表技术分析

-

月线自2020年以来的收敛大三角型态尚未改变,目前运行至中轴,振幅越来越小,依托5800一线上下窄幅波动,内部也呈小三角形收敛态,该形态意味着时间因素牵引的月线级别的动态平衡即将打破,从长期图表趋势角度,大多头趋势延续向上破的概率更大。

-

周线在月线大周期背景制约下,上半年4月份创出6400一线的周度收盘新高后,便一路下行调整,在相对低位5592-6058区域窄幅震荡至今长达21周之久,市场缺乏外在的因素来打破僵局,但显然,近期连续四周增仓放量,期价重心上移,周线横盘箱体震荡格局,等待日线级别的变动。

图 5.1:上期所纸浆加权月线(元/吨)

图 5.2:上期所纸浆加权周线(万吨)

-

日线上更是明显箱体横向震荡,上方6058的高点一直在制约着期价,疲软的市场需要更多的耐心来等待。

图 5.3:上期所纸浆加权日线(元/吨)

5.5 综合

大中小周期综合来看,纸浆品种长时间波幅收敛,市场活跃度降低,参与者减少,随着时间的推移,多周期共振因素,基本面技术面共振因素,再叠加商品大势宏观面的改善,最终预期该品种如月线所指,向上打破平衡概率偏大,中长期整体以偏多的态度对待。

转载请注明来自安岳恒峰安全培训中心有限公司,本文标题:《【2025年报】纸浆:蓄势待发,“纸”上青云》

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...